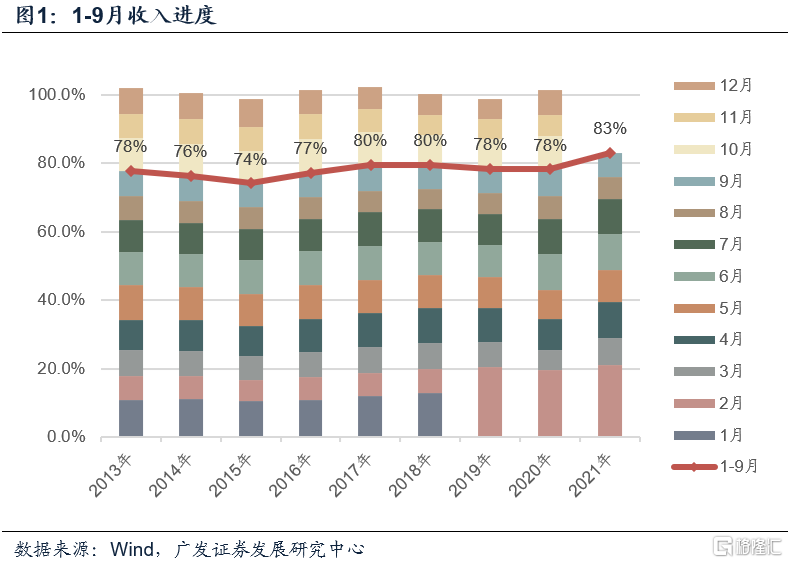

第一,9月公共财政收入同比增速首次由正转负,单月增长-2.1%。去年同期一次性收入抬高的基数有一定影响;但整体而言,9月收入同比延续了8月以来的回落趋势,应与同期经济活跃度走弱有关。由于上半年收入端表现良好,叠加年初预算目标设定较为谨慎,前三季度83%的收入进度仍显著高于近年来同期水平,完成全年收入预算仍问题不大;但收入端的边际趋弱正在继续演绎。

第二,四大主要税种中,除企业所得税外增速均有所下行。企业所得税则大幅上行29个百分点至22.2%,这一表现可能与8月该税种曾大幅下行有关,8-9月平滑来看企业所得税增速录得6.6%,较为平稳;另一原因是企业利润环境较好,高位的PPI虽带来上下游利润分布的分化,但就总量而言,它对应前三季度利润增长在高位区间。

第三,负贡献主要来自于土地与地产相关税种。具体来看,9月土地与地产税下行趋势明显,其中契税、土地增值税、城镇土地使用税、耕地占用税均录得负增区间,共拉低财政收入2.8个百分点,显然与同期土地与地产市场降温有关。与汽车销售量不佳匹配,车辆购置税降幅也有所扩大,拉低了财政收入0.6个百分点。

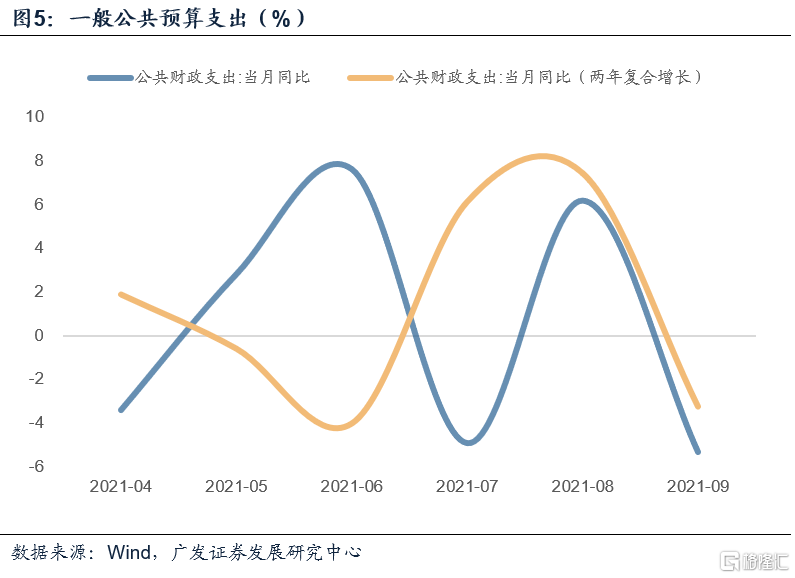

第四,前三季度支出增速略高于年初预算安排增幅0.5个百分点,全年支出任务基本完成的难度不大,且仍有超收部分可供支撑。但9月支出端表现一般,公共财政支出增速在低基数的前提下依然回落至2.3%,支出进度也较近年同期水平明显偏弱。

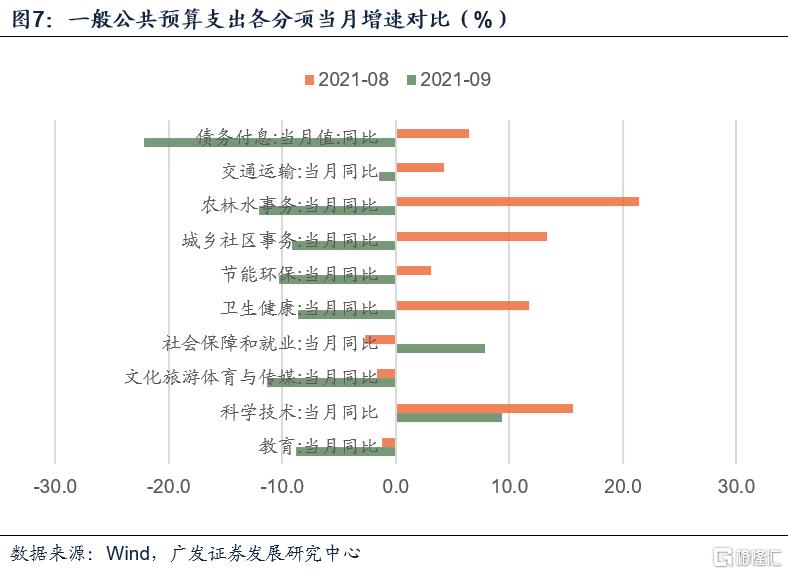

第五,主要支出分项均弱于8月。基建相关的交通运输支出、农林水支出项目两年复合增长率则分别由前期的5.6%、11.6%上行至24.2%、55.4%,似在改善趋势中;同期的基建投资增速降幅也较前期小幅缩窄了2.1个百分点,新增专项债发行规模也小幅提速。但整体来看,这一表现仍低于此前较为乐观的市场预期,央行基础设施贷款需求指数也有所走低,或与年内隐性债务监管、专项债项目监管的持续影响有关。

第六,与9月土地地产相关税收下行表现一致,土地出让金延续了自7月以来的遇冷状况,政府基金性收入同比增速录得-10.4%,延续了8月以来的低位。在发债节奏小幅加速的影响下,政府性基金预算支出两年复合增长率由8.9%上行至16.1%。年内专项债限额还余约1.4万亿元,财政部提出尽量在11月底前发行完毕,但不排除个别地区发行节奏有所延后的可能性,总体来看这一部分额度仍将对四季度的政府性基金预算支出形成超季节性的支撑,对收入端的下滑也将起到一定的缓冲作用。

第七,下半年以来,土地与地产市场景气度的下降已成一定趋势。这一方面将影响狭义财政中的相关税收收入,另一方面将影响广义财政中的土地出让金收入。后者一般来说弹性更大。政府性基金预算收入增速已从上半年的22.6%逐月下降至前三季度的10.5%。由于上半年财政收入表现较好,这一下行趋势对财政两本账的收入影响尚未扩大。但若地产土地市场持续低迷,对狭义与广义财政都将产生一定压力,财政平衡会受到一定影响。而财政和就业是经济向政策传递的两大中间变量。

正文

9月公共财政收入同比增速首次由正转负,单月增长-2.1%。去年同期一次性收入抬高的基数有一定影响;但整体而言,9月收入同比延续了8月以来的回落趋势,应与同期经济活跃度走弱有关。由于上半年收入端表现良好,叠加年初预算目标设定较为谨慎,前三季度83%的收入进度仍显著高于近年来同期水平,完成全年收入预算仍问题不大;但收入端的边际趋弱正在继续演绎。

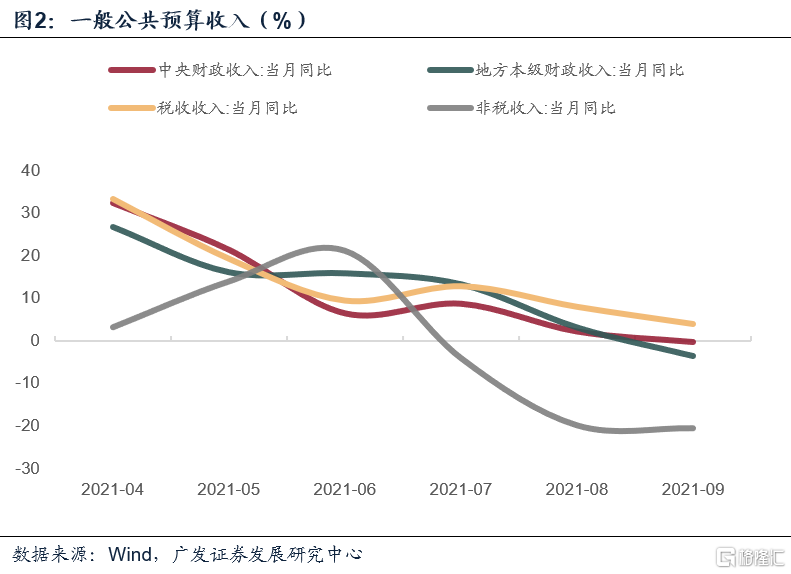

9月一般公共预算收入同比增速-2.1%(前值2.7%),这是今年以来首次的由正转负,延续了自8月以来的下行趋势,与8-9月的部分经济数据下行表现相吻合。财政部表示收入增速的回落与部分经济指标增幅回落有关,也受到去年同期一次性收入抬高基数等影响,扣除一次性因素后增长4%。

从收入进度来看,9月收入占比达7.0%,与2018-2019年的7.1%相比基本持平,这一表现较8月略差。因此无论是增速视角抑或进度视角,9月收入整体表现均略低于8月并延续了8月以来的回落趋势。

分结构来看,9月的中央财政收入、地方本级财政收入、税收收入和非税收入均延续了8月的下行趋势,同比增速分别由前期的2.2%、3.2%、8.1%和-19.8%下行至-0.3%、-3.5%、4.1%和-20.5%,扣除基数因素后的两年年均复合增长也分别由前期的2.9%、5.0%、7.6%和-11.1%下行至-0.7%、2.6%、6.1%和-13.1%。其中非税收入降幅的扩大,财政部表示与今年以来加大各类违规涉企收费的整治力度减轻企业负担有关。

综合前三季度,1-9月公共财政收入进度达83.0%,这一进度仍远超近年同期平均水平。这有赖于今年前期收入端的良好表现,以及全年收入预算目标设定得较为谨慎有关。然而从下半年开始收入进度已有所放缓,叠加基数走高等因素,我们预计未来收入进度显著超前的势头难以维持,但由于上述的两项因素,即前期收入良好前三季度收入与年初预算安排的增幅差值仍有8.2个百分点、全年预算目标设定相对谨慎,全年超收依然是大概率事件,维持我们在年中财政政策展望报告的判断。

四大主要税种中,除企业所得税外增速均有所下行。企业所得税则大幅上行29个百分点至22.2%,这一良好表现可能与8月该税种大幅下行有关,8-9月平滑来看企业所得税增速录得6.6%,较为平稳;另一个原因是企业利润环境较好,高位的PPI带来上下游利润分布的分化,但就总量而言,前三季度利润增长在高位区间。

9月四大税种收入中,国内增值税、国内消费税、个人所得税同比增速均较前期有所回落,分别由前期的8.5%、22.3%、15.1%下行至3.1%、19.1%、10.2%。整体来看表现较为平稳,未出现大幅回落的情况,三大税种对财政收入的贡献仍然为正,分别拉高了9月公共财政收入1个百分点、1.4个百分点、0.7个百分点。其中,国内消费税同比虽有所回落,但考虑到该税种在8月表现较好,9月仅小幅下滑3.2个百分点,整体来看8-9月的国内消费税表现都较为良好,可能一则与9月疫情影响减弱有关,二则与2019-2020年消费税基数都相对偏低有一定关系。

四大税种表现最为良好的是企业所得税,同比增速逆势上行28.7个百分点至22.2%,扣除去年基数因素的两年年均复合增长也回升了16.1个百分点至19.3%。这一点或与企业利润提升有关,同时考虑到企业所得税8月下行幅度较大,平滑8-9月数据综合来看企业所得税同比增速为6.6%,表现较为平稳。

此外,财政部今日表示前三季度工商业增值税同比增长22.2%,主要受工业生产持续增长,特别是工业生产者出厂价格高位运行的影响。

负贡献主要来自于土地与地产相关税种。具体来看,9月土地与地产税下行趋势明显,其中契税、土地增值税、城镇土地使用税、耕地占用税均录得负增区间,共拉低财政收入2.8个百分点,显然与同期土地与地产市场降温有关。与汽车销售量不佳匹配,车辆购置税降幅也有所扩大,拉低了财政收入0.6个百分点。

外贸环节相关税中,进口环节增值税和消费税、外贸企业出口退税、关税同比增速均较前期有所回落,分别由前期的23.6%、23.7%、0.4%下行至15.4%、8.9%、0.4%,虽然9月进口数据表现平淡,但出口端仍维持前期强劲态势,9月税收这一微观映射表现与其相悖,或是因为8月出口环节税收表现较强预支了部分收入有关。

9月收入同比增速由正转负的主要贡献来自土地与地产相关税种,其中房产税、契税、土地增值税、城镇土地使用税分别下行了14.9、34.1、2.1、12.4个百分点至6.2%、-26.3%、-26.7%、-12.4%、-10.4%。而耕地占用税同比降幅小幅缩窄至-10.4%。整体来看,9月土地与地产相关税种共拉低财政收入2.8个百分点,延续了8月以来的下行趋势,显然与同期政策影响下的地产市场降温有关。

此外,车辆购置税降幅有所扩大,同比增速录得-25.4%,拉低单月财政收入0.6个点。证券交易印花税同比增速维持8月良好表现上行14.9个百分点至43.8%。

前三季度支出增速略高于年初预算安排增幅0.5个百分点,全年支出任务基本完成的难度不大,且仍有超收部分可供支撑。但9月支出端表现一般,公共财政支出增速在低基数的前提下依然回落至2.3%,支出进度也较近年同期水平明显偏弱。

9月一般公共预算支出同比增速2.3%,在低基数的前提下依然较上月的6.2%有所回落;两年年均复合增长率也由上月的7.5%下行至-3.2%。支出进度也可见端倪,9月公共财政支出占比为9.6%,而近年9月支出占比基本均在10%以上。因此9月支出力度较相对发力的8月明显有所放缓;而前三季度的支出进度72%也明显落后于近年平均水平77%。

主要支出分项均弱于8月。基建相关的交通运输支出、农林水支出项目两年复合增长率则分别由前期的5.6%、11.6%上行至24.2%、55.4%,似在改善趋势中;同期的基建投资增速降幅也较前期小幅缩窄了2.1个百分点,新增专项债发行规模也小幅提速。但整体来看,这一表现仍低于此前较为乐观的市场预期,央行基础设施贷款需求指数也有所走低,或与年内隐性债务监管、专项债项目监管的持续影响有关。

具体来看,9月各分项支出同比基本全线较8月下滑,各增速由高到低依次为:科技(9.3%,前值15.6%)、社保就业(7.8%,前值-2.7%)、交通运输(-1.5%,前值4.3%)、卫生健康(-8.7%,前值11.7%)、教育(-8.8%,前值-1.2%)、城乡社区事务(-9.1%,前值13.3%)、节能环保(-10.3%,前值3.1%)、文旅体育与传媒(-11.3%,前值-1.7%)、农林水事务(-12.1%,前值21.4%)、债务付息(-22.2%,前值6.4%)。

其中,增速相对较高的科技支出、社保就业支出存在一定低基数影响,扣除基数后的两年复合增长率也依然较前期有所下滑。与基建相关的农林水事务、交通运输虽增速偏低,但两项均存在高基数问题,二者的两年年均复合增长率分别由前期的5.6%、11.6%上行至24.2%、55.4%。9月基建投资的降幅小幅缩窄了2.1个百分点,同时9月新增专项债也较8月小幅提速。但整体来看增速仍然偏低,专项债的发行进度也未如前期预计的显著提升,这与今年以来的监管政策有关。从央行“基础设施贷款需求指数”来看二三季度投资意愿也有所走低。

与9月土地地产相关税收下行表现一致,土地出让金延续了自7月以来的遇冷状况,政府基金性收入同比增速录得-10.4%,延续了8月以来的低位。在发债节奏小幅加速的影响下,政府性基金预算支出两年复合增长率由8.9%上行至16.1%。年内专项债限额还余约1.4万亿元,财政部提出尽量在11月底前发行完毕,但不排除个别地区发行节奏有所延后的可能性,总体来看这一部分额度仍将对四季度的政府性基金预算支出形成超季节性的支撑,对收入端的下滑也将起到一定的缓冲作用。

9月地产数据并没有进一步变差,但仍处于低位徘徊的状态。基本由土地出让金组成的政府性基金预算收入表现也与地产数据基本一致,降幅小幅收窄,录得-10.4%,但这一水平与上半年的同比增速22.4%相比仍明显偏低。年内这一收入部分仍难见显著回升。

支出部分受地方债发行支撑,虽在高基数影响下同比由-9.7%下行至-15.1%,但扣除基数因素后两年复合增速则由8.9%上行至16.1%,这与同期的收入降幅收窄、新增专项债发行规模小幅提速均有关联。目前年内新增专项债额度还余约1.4万亿元,今日财政部表示“2021年新增专项债券额度尽量在11月底前发行完毕”,这意味着剩余额度大概率将在10-11月内发行完毕。但考虑到截至目前10月新增专项债规模仍然偏低仅有1200亿元左右,且今年专项债监管政策较为严格,故不排除额度延后至12月发行的可能性。

无论何种情况都将对明年初的实物工作量推动形成一定支撑。下半年以来中央对财政效能和基建进度的关注始终未减,稳增长需求亦在升温,但各地区财政纪律的整肃规范力度也不会减弱,专项债投向也增添新的负面清单,如全国禁投楼堂馆所、高风险地区禁投城市轨交等,故从各个地方监管规范至调整到位,依然需要一定时间。

下半年以来,土地与地产市场景气度的下降已成一定趋势。这一方面将影响狭义财政中的相关税收收入,另一方面将影响广义财政中的土地出让金收入。后者一般来说弹性更大。政府性基金预算收入同比增速已从上半年的22.6%逐月下降至前三季度的10.5%。由于上半年财政收入表现较好,这一下行趋势对财政两本账的收入影响尚未扩大。但若地产土地市场持续低迷,对狭义与广义财政都将产生一定压力,财政平衡会受到一定影响。而财政和就业是经济向政策传递的两大中间变量。

核心假设风险。经济下行超预期,海内外疫情超预期。

热门