2021年中国汽车出口量实现翻倍增长,打破此前天花板。我们认为头部自主品牌平台化能力强化、技术储备扎实、产品和品牌力不断提升,已初步形成全球化布局和较成功的出海范式,有望在电动智能化浪潮带动下加速打开海外市场空间,打开第二成长曲线。

摘要

新能源、新市场贡献出口增量,自主品牌厚积薄发。2021年汽车出口量快速增长,新能源车、新市场贡献增量,欧洲、南美市场汽车出口量高增,同时新能源乘用车出口量占比显著提升至19%。我们认为2021年为中国品牌出海爆发元年,我们看好中国成为全球汽车制造基地,预计出口占产量比不断提升并超过30%,得益于:1)核心部件技术储备、平台化研发能力和深刻消费者洞察为燃油车产品力赋能;2)领先的电动车产业链、更成熟的电动车产品设计及中国制造优势推动电动车出海弯道超车。

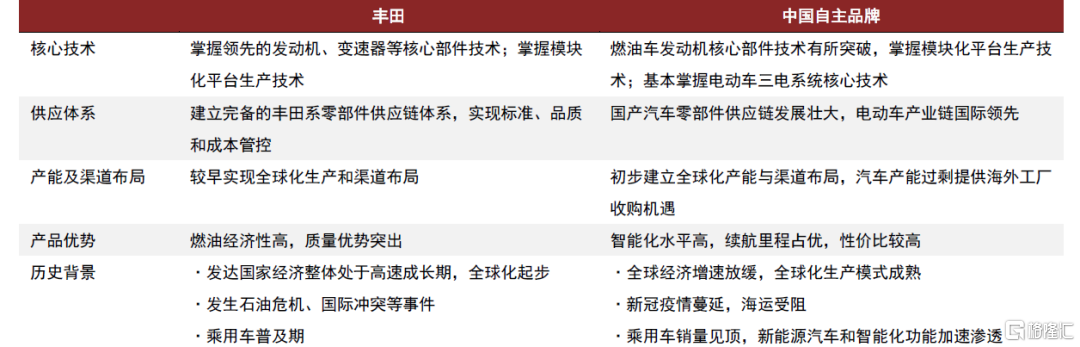

他山之石:复盘丰田全球化成长之路,因地制宜不断迭代提升综合能力。丰田汽车从日本车企成长为全球汽车巨头的代表,海外销量超过本土销量,成功范式值得借鉴。我们认为,石油危机为丰田进入美国市场提供了契机,但前瞻的核心技术研发、先进的生产管理体制、因地制宜本土化的产品开发、强大的供应链整合能力、完善的渠道布局才是丰田在复杂的外部环境下实现海外销量持续突破的核心动能。尽管市场环境已不可同日而语,但我们认为中国自主品牌已初步具备参与全球化汽车市场角逐的实力,智能电动浪潮有望推动这一进程加速。

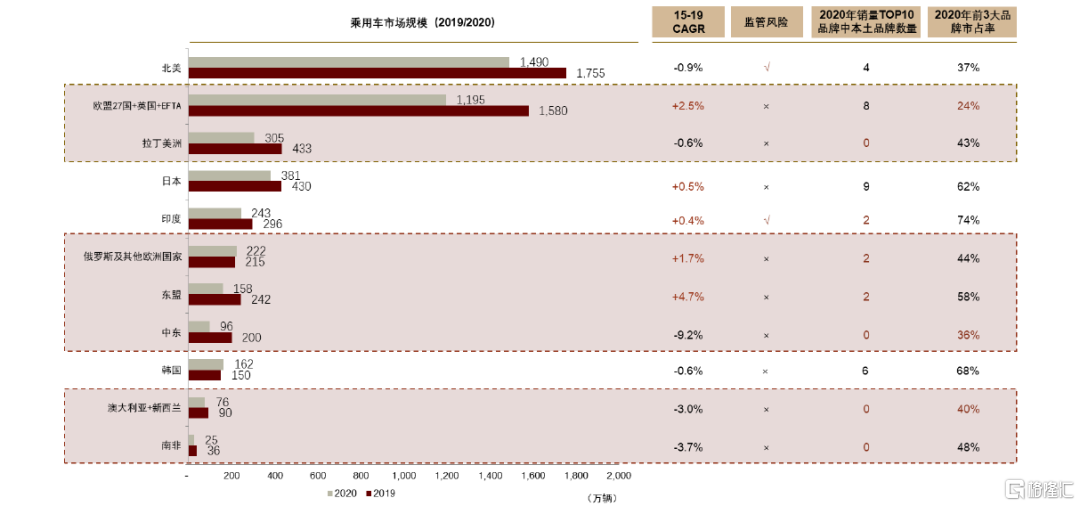

聚焦挖掘具备突破潜力的海外区域市场,头部车企初建出海范式。综合考虑市场空间、成长性、竞争格局、物流成本和政策风险等因素,我们认为俄罗斯及其他欧洲地区、东盟、南美、澳新等多个地区具备成为突破市场的潜力,而欧洲有望成为新能源汽车出口的主要目的地。头部自主品牌已布局海外市场多年,已经初步构建出海范式,形成十万台以上的销售规模。我们认为未来沿着聚焦核心市场+优势车型+研发/产能/渠道多维支持的路线,有望进一步塑造海外品牌认知,形成增量贡献。

风险

海内外疫情反复,市场需求不及预期;全球化业务推进受阻。

汽车出口加速,新能源、新市场贡献增量

2001-2020年:百万级总量徘徊不前,出口市场格局未稳

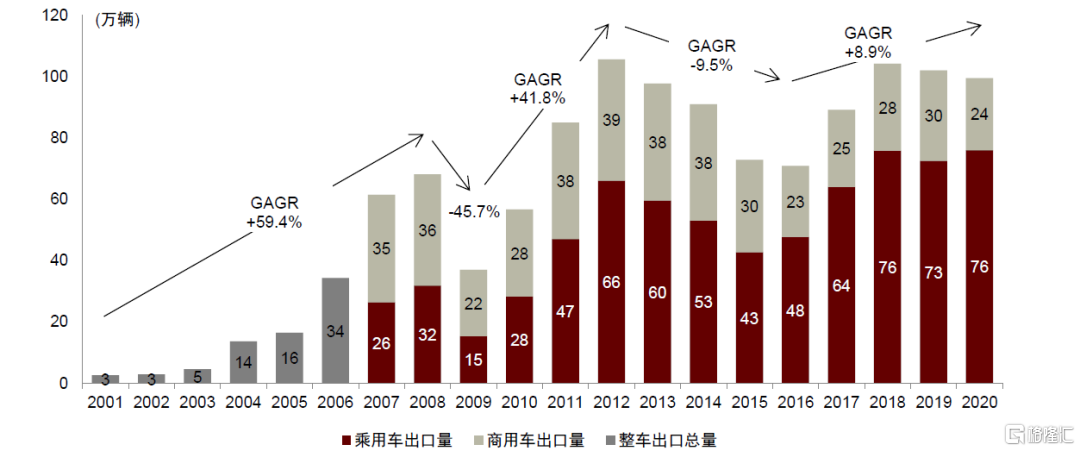

复盘中国整车出口历史,我们认为可以划分为三个阶段:

第一阶段:2001-2008年,汽车出口扬帆起航。2001年中国加入世界贸易组织,国内汽车市场开放程度大幅提升,汽车出口相应活跃。2001年至2008年,中国汽车出口量由2.6万辆增长至68.1万辆,复合增速达59.4%。

第二阶段:2009-2012年,汽车出口触底反弹。2009年受经济危机影响,汽车出口量降至37万辆,2010年呈现恢复性增长,2012年中国汽车出口首次突破百万辆达105.6万辆,创历史新高。

第三阶段:2013-2020年,汽车出口“徘徊不前”。2013年至2020年,中国汽车出口总量经历波动,出口量高点仍在“百万辆”关口徘徊。我们认为,一方面,外部因素加大出口压力,偏中低端的出口市场结构进一步放大负面影响;另一方面,自主品牌出海仍处于探索前行阶段,品牌形象建设、渠道搭建、产品投放布局等方面的成熟度尚处于提升期。

图表1:2016年以来中国整车出口总量呈复苏态势,乘用车贡献主要增量

注:2001-2009年统计数据来源为《中国汽车工业年鉴》,2010年后数据统计口径为中国汽车工业协会披露口径

中汽协披露口径为行业内整车企业报送的出口数据统计,与海关总署数据有统计口径差异

资料来源:《中国汽车工业年鉴》,中汽协,中金公司研究部

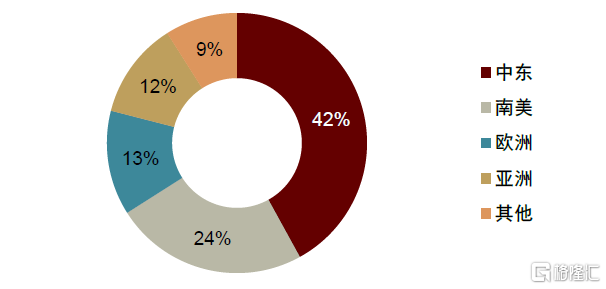

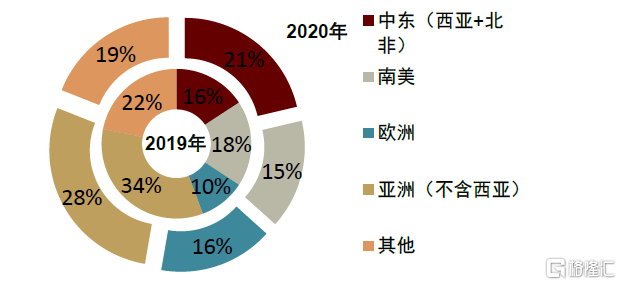

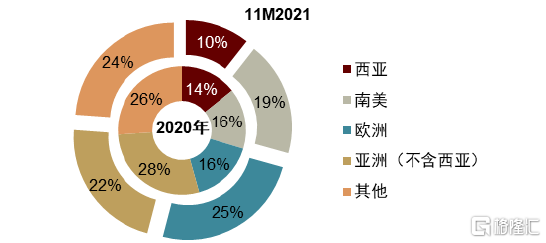

中国整车出口市场以欠发达国家为主,市场格局趋于均衡。2010年至2020年,中国整车出口市场以中东、南美、非洲、东南亚的欠发达国家为主。2012年巴西提高进口汽车税率、2018年伊朗经济严重下滑、中东部分国家局势动荡造成中国对其汽车出口量锐减,但“一带一路”沿线国家、自贸协定签约国家及其他新兴市场的需求增长对冲了部分消极影响,同时整体出口市场结构分布更为均衡。

图表2:2012年中国整车出口集中于中东市场

注:出口量口径;因数据颗粒度及来源不同,2012年地区分类与2020年略有差异;

资料来源:网易汽车,中金公司研究部

图表3:2019年、2020年中国整车出口布局更为均衡

注:出口量口径

资料来源:汽车流通协会,中金公司研究部

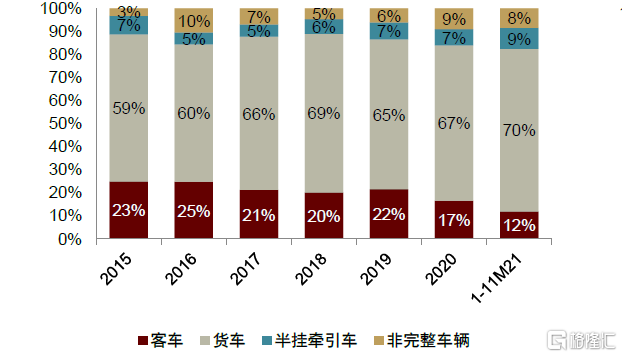

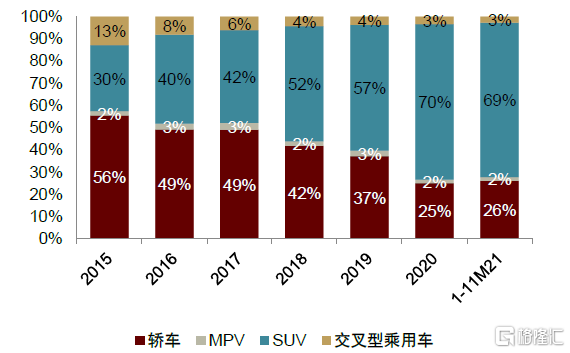

乘用车占主导,SUV为乘用车出口主力车型。自2010年起,乘用车出口量首次超越商用车,逐步成为整车出口主导。凭借在国内SUV市场积累的良好产品基础,中国车企将SUV作为出口主力车型,占乘用车出口比重从2015年的30%逐年提升2020年的70%。

图表4:货车为中国商用车出口主要类型

资料来源:中汽协,万得资讯,中金公司研究部

注:与海关总署披露数据有差异

图表5:SUV为中国乘用车出口主力车型

资料来源:中汽协,万得资讯,中金公司研究部

2021年以来:汽车出口加速,新能源、新市场贡献增量

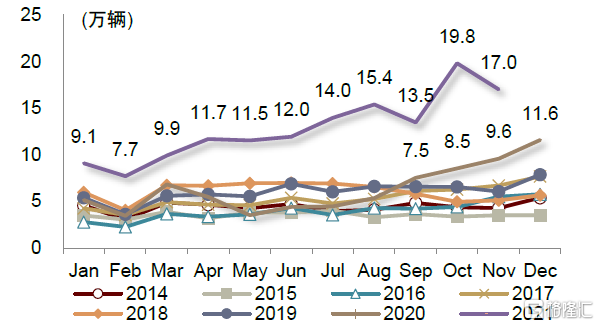

随着全球疫情趋于稳定,2021年中国汽车出口按下加速键,在2020年同期低基数基础上实现翻番。截至2021年11月[1],全年汽车累计出口量达179.3万辆,同比增长1.1倍,我们认为,芯片危机和疫情反复的背景之下,国内汽车产业链的供给优势进一步放大,同时新能源、新市场贡献增量,推动汽车出口走强。

图表6:4Q20起乘用车月度出口量进入高增通道

资料来源:中汽协,中金公司研究部

图表7:2021年乘用车出口增量拆分

资料来源:中汽协,中金公司研究部

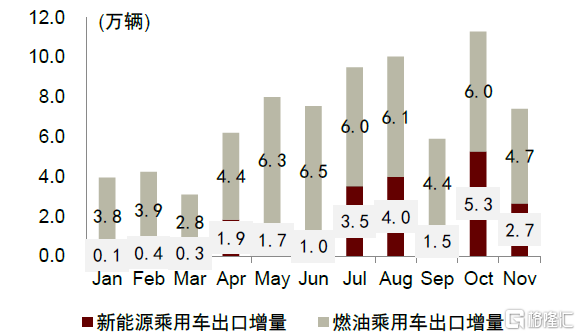

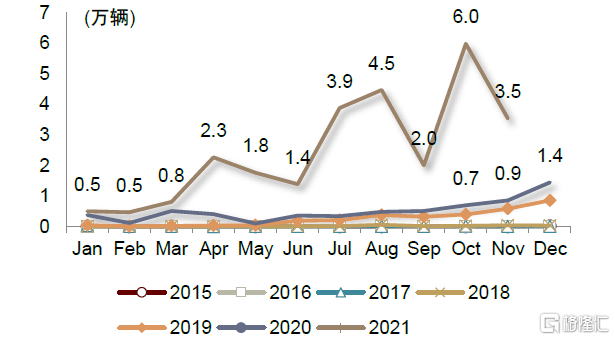

新能源:新能源乘用车出口量同比高增,单价提升明显。2020年4季度起,新能源乘用车出口量开始爬坡,2021年1至11月,乘用车累计出口量达28.0万辆,同比增长4.9倍;相应地,新能源乘用车出口占比提升至19%,较2020年的8%提升11ppt。

图表8:新能源乘用车月度出口量显著优于往年同期

资料来源:中汽协,中金公司研究部

图表9:2021年新能源乘用车出口单价明显提升

资料来源:海关总署,中金公司研究部

新能源:中国制造出海发力,新势力出口蓄势待发。据乘联会数据,2021年4-11月,上汽乘用车新能源出口合计达32918辆。新势力车企积极布局海外市场,小鹏汽车、蔚来汽车在欧洲已开启车辆交付。2021年1-10月,特斯拉中国出口量已近15万辆,成为“中国制造”出海的重要一员。

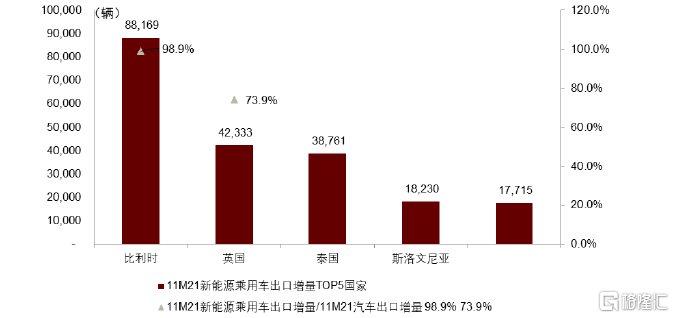

新市场:新能源乘用车为欧洲市场突破主力,南美市场出口量再上新台阶。据乘联会数据,2021年1-11月我国对欧洲/南美汽车出口量同比增长234%/179%。同时,汽车出口对欧洲市场的突破主要由新能源乘用车带动,2021年1-11月,中国向比利时、英国的汽车出口量同比增长8.9/5.7万辆,其中新能源乘用车贡献分别为98.9%/73.9%。

图表10:2021年欧洲市场出口取得突破

注:出口量口径

资料来源:汽车流通协会,中金公司研究部

图表11:欧洲市场突破主要由新能源乘用车贡献增量

注:汽车流通协会与中汽协的汽车出口数据存在口径差异

资料来源:汽车流通协会,中金公司研究部

燃油车与新能源齐发力,自主品牌厚积薄发

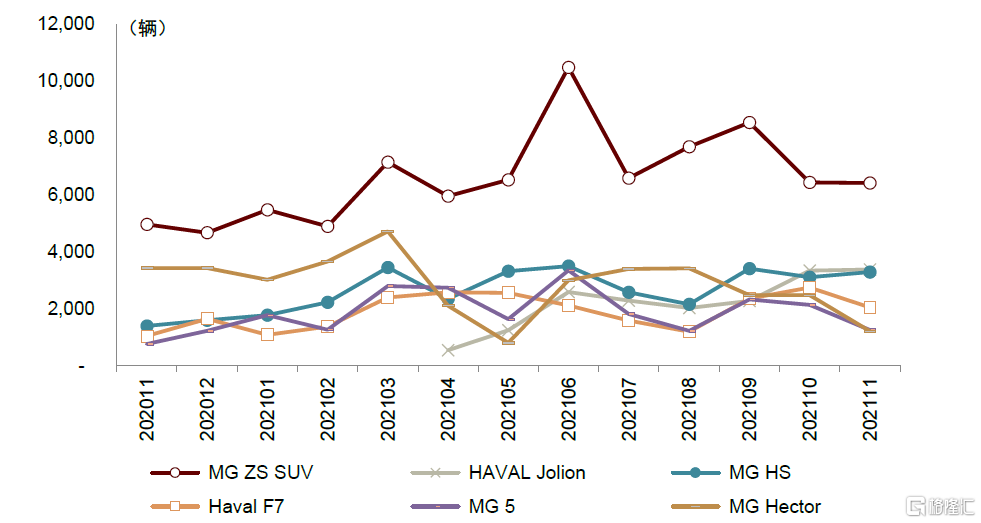

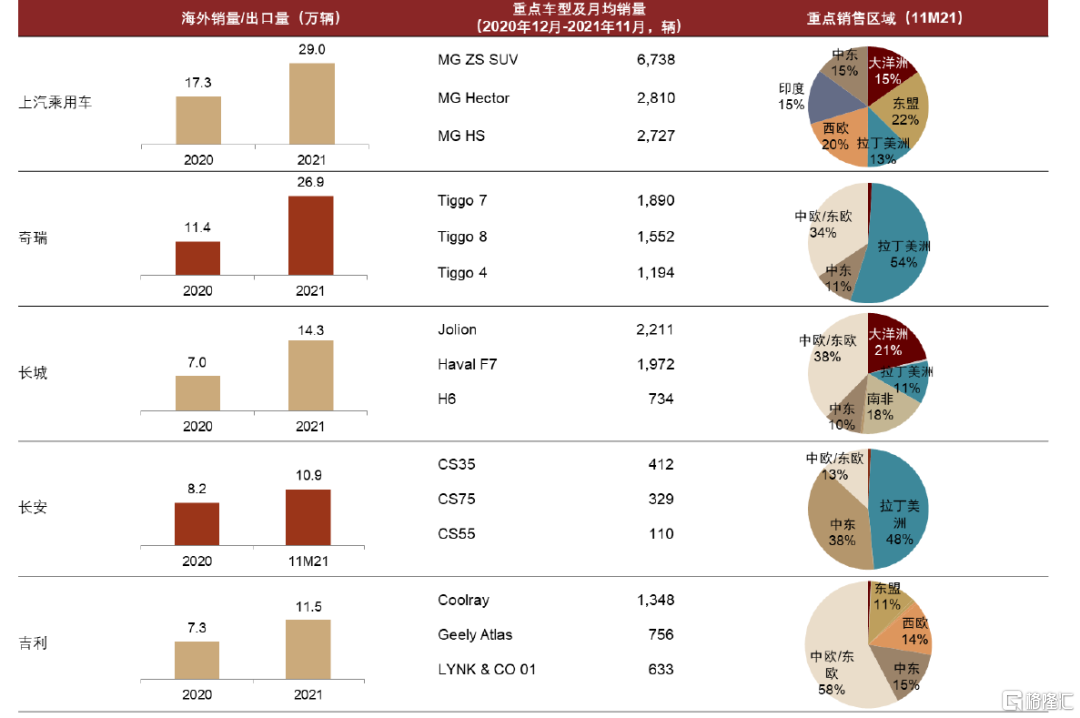

我们梳理了2021年1-11月海外市场平均月销量在2000辆左右的自主品牌车型,总结如下特征:1)SUV出海占优:除MG 5以外,其余均为SUV车型;2)燃油车与新能源齐发力,主力品牌已初步构建优势销售区域:MG品牌新能源车型在欧洲地区销量表现亮眼,哈弗在俄罗斯SUV市场销量排名前列;3)产品配置及宣传因地制宜:如哈弗F7强调动力性能的优越性,面向东南亚市场的MG车型则以智能化功能为主打卖点。

图表12:2021年1-11月海外市场平均月销2000辆左右的自主品牌车型

资料来源:Marklines,中金公司研究部

我们认为,核心部件及智能化技术储备、平台化制造生产能力和深刻的消费者洞察为燃油车产品力赋能,领先的电动车产业链布局、更成熟的电动车产品设计及中国制造优势推动电动车出海加速。

燃油车:技术储备是核心,多通道联合打造产品力

工程师红利持续释放,高强度研发投入构建核心竞争力。我们复盘了长城汽车、吉利汽车、比亚迪等龙头自主品牌在过去几年的研发投入,总体研发投入占收入比重中枢趋于提升。从员工储备情况来看,龙头自主品牌车企加大技术人员投入。

平台化制造能力打基础,动力总成技术有突破。制造端,自主品牌车企积极开发模块化平台,提升产品制造能力。我们认为模块化平台是公司车型丰富度提升、车型迭代速度加快的基础,并且通用化零部件可实现持续降本,提升车企盈利弹性;同时,头部自主品牌在动力总成领域正向研发实力增强,自给率大幅提升,与模块化平台相辅相成。

图表13:自主品牌车企强化平台建设

资料来源:公司公告,公司官网,中金公司研究部

组织架构优化提升效率,“用户思维”赋能产品力。在研发与制造能力提升的基础之上,自主品牌车企通过组织架构调整打通制造、研发、设计、渠道等多个环节,结合数字化管理能力形成良好闭环,提升车型开发效率和迭代速度,也是自主品牌塑造产品力的重要来源。

智能化打造差异化卖点,优化用户体验。传统燃油车时代,消费者认知中,自主品牌在硬件能力及品牌价值方面整体处于弱势地位,提升智能化水平以打造“软件”方向的差异化卖点是自主品牌的重要突破方向之一。

图表14:传统自主品牌智能化指数高于合资品牌(截至2019年)

资料来源:科尔尼咨询《第三季“汽车场景智能化指数”排行榜》,中金公司研究部

新能源:供应链国际领先,中国制造优势凸显

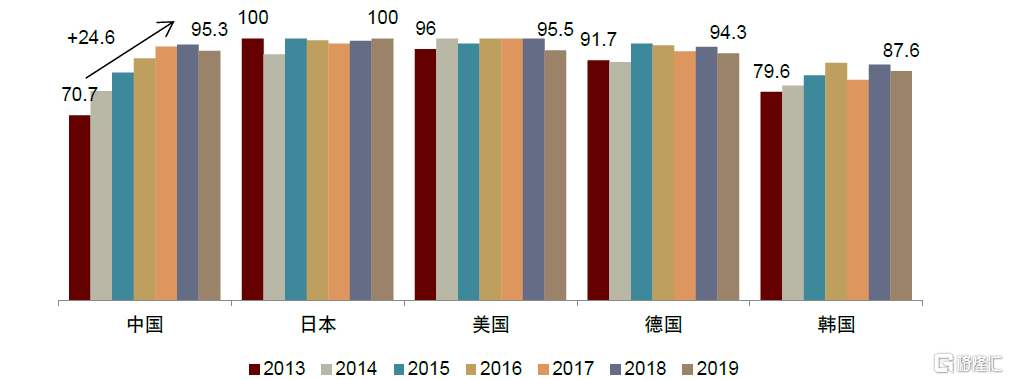

中国新能源汽车产业竞争力提升显著,超过德、韩。据《中国新能源汽车产业发展报告》,2019年,中国新能源汽车产业国际竞争力排名第三,与2018年持平,综合指数为95.3,较2013年提升24.6。其中,我国在环境竞争力、产业支撑力、显示竞争力方面表现突出,但在基础竞争力、企业竞争力和产品竞争力方面与日本、美国、德国相比仍略有差距。

图表15:主要国家新能源汽车产业竞争力综合指数比较

资料来源:《中国新能源汽车产业发展报告(2020)》,中金公司研究部

中国电动车产业链国际领先。政策鼓励与补贴刺激下,中国国内新能源市场率先起量,国内建立起较完整的电动车产业链,基本掌握三电系统核心技术。

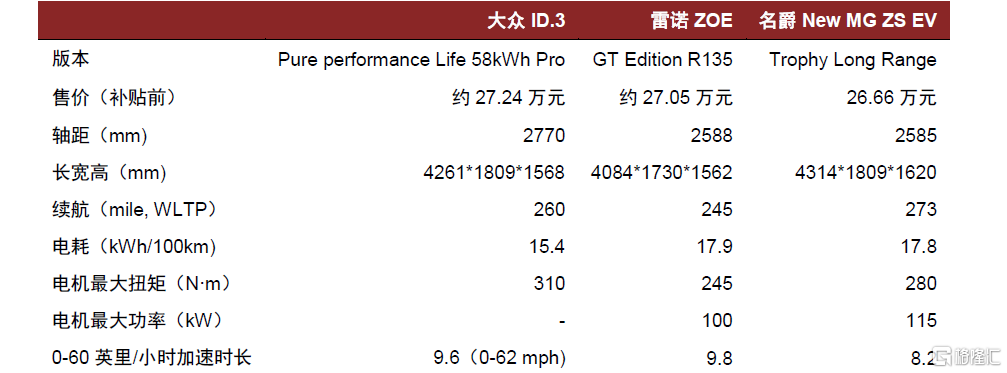

国内市场竞争激烈,新能源产品成熟度更高。国内新能源汽车市场格局未定、竞争激烈,各家车企“拼参数、重性能、强体验”。与海外主流新能源车型相比,自主品牌的新能源车型具备性能优势。据麦肯锡统计,平均而言,参与测试的中国纯电车型的续航价格比约为21公里/1万元人民币,而国际车型的续航价格比约为11公里/1万元人民币[2]。

图表16:自主品牌出口新能源车型具备性能优势(截止2021年12月)

资料来源:公司官网,中金公司研究部

中国有望成为全球新能源汽车制造基地,实现中国生产、全球销售。特斯拉上海工厂建设的高效率、生产的低成本和供应链的稳定性已成为中国向全球展示新能源汽车生产能力的范本,依托中国新能源汽车产业链的领先地位和中国制造优势,中外车企加强国内新能源汽车投资布局,实现中国生产、全球销售。在全球汽车产业链面临芯片供应和疫情停工的供应链紧张局势之下,我们认为中国制造的优势将进一步放大,在全球新能源加速渗透的机遇之下,加速走向全球的步伐。

丰田汽车:从日本到全球,汽车霸主之路

日本汽车工业自二战后正式起步,经历了技术引进、合资合作、政策保护、出海受阻、发展壮大的历程,丰田汽车为日系车企成长为全球汽车巨头的代表,我们选取其作为中国自主品牌出海的标杆进行研究。

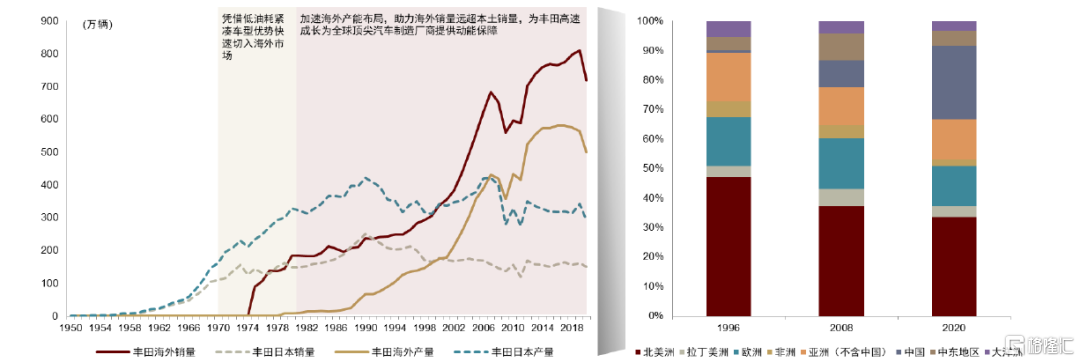

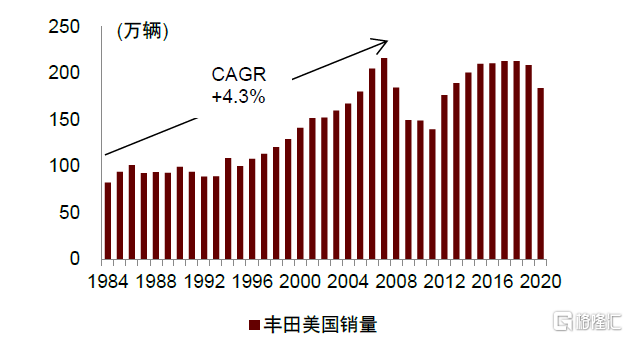

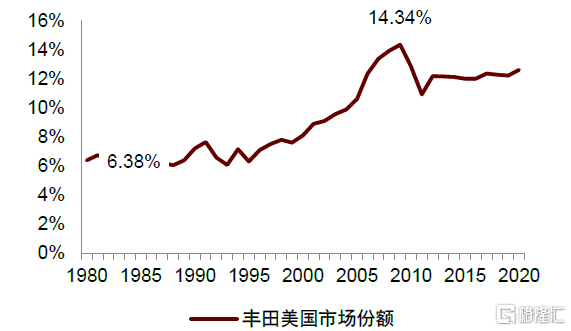

1975年至2008年,丰田海外汽车销量自90万辆增长至653万辆,为其业绩增长的核心驱动力,其中北美市场的突破尤为关键。2008年金融危机后,丰田将市场重心转移至亚洲,目前在全球已形成较为均衡的市场结构分布。复盘丰田出海的路径:

1) 70年代,在石油危机大背景下,丰田凭借低油耗的高性价比产品快速切入北美市场,打造热销车型,海外市场销量迅速取得突破;

2) 80年代美日贸易摩擦焦点转向汽车领域,丰田率先进行产能布局,解决出口限制问题,重新获得增长动力;

3) 从1990 年代开始,丰田通过雷克萨斯将产品阵容扩张至豪华车型来重塑品牌形象并进一步提高其市场占有率,全球领先汽车制造商的地位日渐稳固。

图表17:丰田汽车产销量复盘及海外市场份额变迁

资料来源:丰田汽车官网,中金公司研究部

与民族汽车工业同成长,初步涉足国际化业务

与民族汽车工业同成长,丰田成为日本乘用车领军企业。1955年战后经济复苏期正式结束,日本经济进入高速增长期。1967年日本汽车产量达315万辆,超过德国成为全球第二大汽车生产国。需求端,“国民收入倍增计划”目标超前实现,以经济乘用车为基础的民用汽车普及期进入高速发展阶段。1960年-1970年,丰田在日本的乘用车市场份额维持在33%-40%区间。

多重因素影响,丰田寻求海外市场突破。进入20世纪70年代,石油危机爆发,日本经济增速放缓。叠加消费者信心下降、汽油短缺和价格上涨带来的多重影响,日本国内汽车销量增速降档,1974年日本机动车销量同比下滑22.2%。容量有限和增速趋缓的国内市场竞争激烈,寻求海外市场的进一步突破成为丰田的战略抉择。

石油危机下丰田优势凸显,突破北美市场

石油危机、排放限制升级导致美国市场对燃油经济型汽车需求激增。石油危机导致汽油价格飞涨,消费者开始更关注燃油经济性。同时,大气污染促使美日等国家收紧排放法规。在此背景下,传统美系大排量、大尺寸汽车吸引力减弱,日系经济性燃油车优势显现。

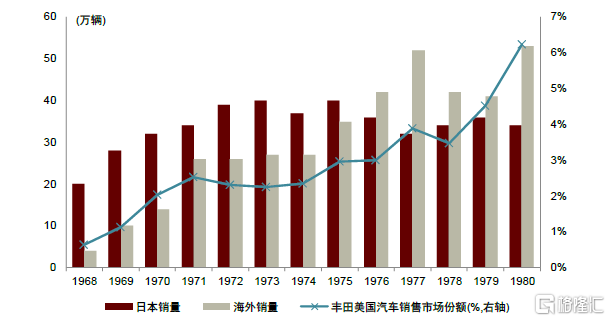

Corolla成为美国市场爆款车型,为早期海外市场贡献主要成长动力。1968年,丰田将Corolla引入美国。凭借低油耗等优势,Corolla一跃成为美国汽车市场的明星产品,1969年丰田成为美国第二大进口乘用车品牌,出口量达15万辆。依靠Corolla在美国市场的销量表现,丰田持续加快对美贸易出口,对公司业绩增长贡献主要动力。

图表18:Corolla销量及丰田在美市占率情况

资料来源:丰田汽车官网,中金公司研究部

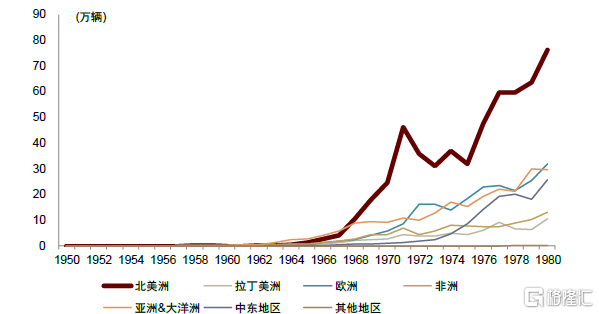

图表19:丰田汽车分地区出口情况

资料来源:丰田汽车官网,中金公司研究部

完成全美渠道网络布局,加强营销服务组织建设。为应对丰田在美国的销量攀升,丰田加强销售网络布局。1968年前后,丰田销售网络从西海岸扩张到全国,经销商数量从1965 年的334家增加到1973年的951家,并从以农村、山区为主过渡到以城市地区为中心。同时,丰田扩大了洛杉矶、纽约、旧金山仓库,进一步完善售后服务体系。

全面开启本土化生产,助力丰田全球化战略

推进2.0产能布局,克服外部不利因素。1980年,日本汽车产量突破1000万辆,超越美国成为世界第一大汽车生产国,出口比例创下54%的历史新高。然而,汽车也成为了美日贸易摩擦焦点,日本于1981年签订《美日自愿出口协议》并主动限制汽车出口。伴随日元持续升值加剧出口困境,丰田决定扩大北美本土生产规模以应对危机。丰田在美国的汽车产量从1988年的7万辆快速增加到1989年的25万辆。

攻下豪华汽车市场,市场份额持续提升。丰田为进一步完善产品布局,1989年9月推出雷克萨斯第一代LS 400。1991年雷克萨斯超越梅赛德斯奔驰和宝马,获得美国豪华进口第一的称号。此后,丰田又相继推出Camry、Hilux等明星车型,2000年,雷克萨斯品牌以204,000辆的销量创下豪华车市场的最高销量,经济型与豪华品牌的双布局进一步增强丰田在美市场的竞争力。

图表20:金融危机前丰田汽车在美销量逐年提升

资料来源:Carsalesbase,中金公司研究部

图表21:丰田在美市场份额持续提升

资料来源:Carsalesbase,中金公司研究部

综上,我们认为,石油危机为丰田进入美国市场提供了契机,前瞻的核心技术研发、先进的生产管理制度、因地制宜的产品开发、强大的供应链整合能力、完善的渠道布局是丰田在复杂的外部环境下实现持续增长的核心动能。比较而言,当前全球汽车发展已入成熟期,销量增速放缓,自主品牌出海面临的大市场环境已不可同日而语,丰田的成功历史或难以复制,但我们认为中国头部汽车企业已初步具备出海角逐的竞争力,而智能电动浪潮恰为弯道超车的机遇所在。

图表22:丰田与中国自主品牌出海境况对比

资料来源:中金公司研究部

聚焦潜力市场突破机遇,头部车企初建出海范式

潜在市场机会犹存,自主品牌加速布局

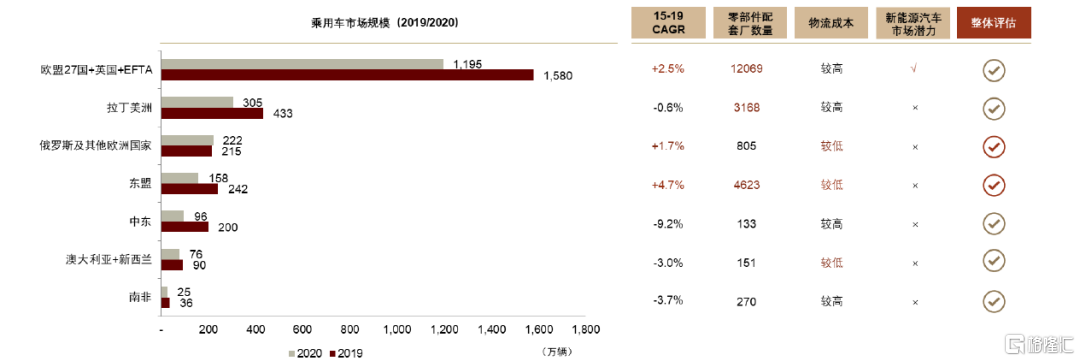

评估海外市场潜力时,我们认为如下因素应纳入考量:(1)市场容量及成长性;(2)市场进入壁垒(当地市场格局);(3)供应链配套能力;(4)中国车企的比较优势。我们从市场容量、市场增速、监管风险、竞争态势方面进行初步评估。综合来看,欧洲、拉丁美洲、俄罗斯及其他欧洲国家、东盟、中东、澳新、南非具备进入机会,主要原因如下:

1)市场空间及增速:北美、欧盟27国+英国+EFTA地区乘用车年销量规模超千万台,除澳新、南非以外,其他主要汽车销售市场销量规模均在百万台级别。参考2015-2019年销量增速,东盟地区乘用车市场处于快速成长期;欧洲市场整体保持稳健增长,其中欧盟新成员国2015-2019年乘用车销量CAGR达10.2%;俄罗斯及其他欧洲国家、日本、印度呈现低速增长趋势。

2)竞争态势:日本、韩国乘用车市场集中度高且本土品牌具备垄断性优势,中国车企进入难度大;印度、东盟、南非、俄罗斯、拉丁美洲前三大品牌市场集中度偏高,但以海外品牌为主,且对中国汽车品牌接受程度较高,中国车企有进一步突破机遇;尽管欧盟27国+英国+EFTA地区本土品牌实力强劲,但市场结构相对分散,且西欧市场开放程度较高,中国车企尚存进入机会。

3)其他因素:北美及印度市场存在政策及监管风险,一带一路、自贸协定为中国车企进入沿线国家提供政策支持。

图表23:欧洲及主要发展中国家市场具备出口潜力

资料来源:OICA,Marklines,麦肯锡,中金公司研究部

注:1)乘用车市场规模:美国市场含轻卡,韩国含皮卡;中东国家包括巴林、埃及、伊朗、伊拉克、以色列、约旦、科威特、黎巴嫩、阿曼、卡塔尔、沙特、叙利亚、阿联酋;2)2020年销量TOP10品牌中本土品牌数量:数据来源于marklines,“俄罗斯及其他欧洲国家”仅统计俄罗斯;“东盟”仅统计泰国、越南、马来西亚、菲律宾、印度尼西亚、新加坡、缅甸、老挝8国;中东仅统计伊朗、以色列、沙特阿拉伯、阿拉伯酋长国、科威特、埃及、阿曼7国;北美、拉丁美洲、俄罗斯含轻卡销量;3)OICA与Marklines数据口径有差异

进一步从上述国家的供应链配套能力、物流成本及新能源汽车市场潜力进行分析,受益于较为成熟的零部件供应能力、较低的物流成本,我们认为俄罗斯及其他欧洲国家、东盟或将为中国车企出海的首选地,欧洲地区有望成为新能源汽车出口的主要目的地。此外,车企需权衡货物出口和本土建厂模式的经济性及可行性,拉丁美洲本土零部件供应链较完善,或以本土建厂为宜;中东、澳新、南非等地可由附近地区出口进行辐射。

图表24:俄罗斯及其他欧洲国家、东盟有潜力成为中国车企出海的首选地

资料来源:OICA,Marklines,中金公司研究部

注:1)零部件配套厂数量:中东地区仅统计伊朗、以色列、沙特、阿联酋4国;拉丁美洲仅统计墨西哥、巴西、阿根廷、智利、哥伦比亚、乌拉圭、委内瑞拉、厄瓜多尔、洪都拉斯、尼加拉瓜、巴拉圭11国;欧盟27国+英国+EFTA地区未统计冰岛及塞浦路斯;俄罗斯及其他欧洲国家仅统计俄罗斯、土耳其、乌克兰、塞尔维亚、白俄罗斯5国;东盟地区未统计文莱。2)品牌市占率口径同图表44“2020年销量TOP10品牌中本土品牌数量”;3)物流成本主要参考中国与核心国家的海运距离。

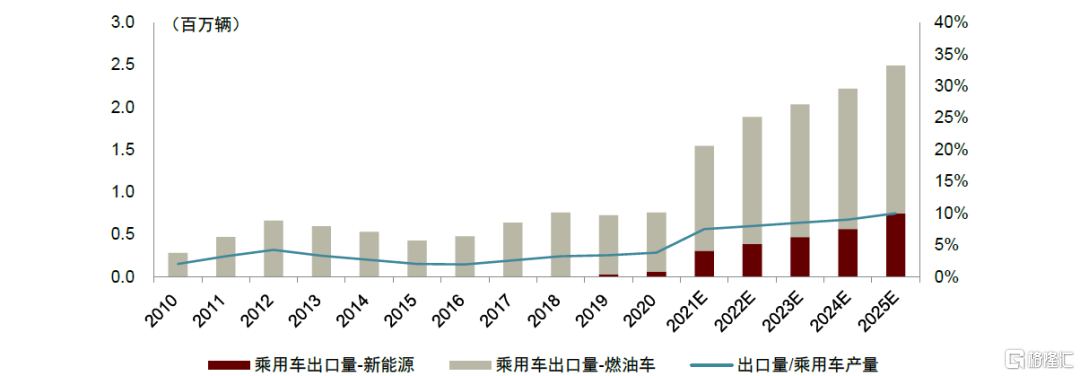

长期看出口占比提升空间较大,龙头自主车企打开长期成长空间,实现销量突破,走向全球。我们预计自主品牌燃油车有望率先突破上述潜力地区,电动车优先输出欧美。我们预计2025海外出口销量占产量比重达10%,对应销量249万辆,远期看出口占比提升空间较大,有望推动龙头自主车企打开第二增长曲线。

图表25:我们预计中国乘用车出口体量占国内产量比例有望持续提升

资料来源:中汽协,中金公司研究部

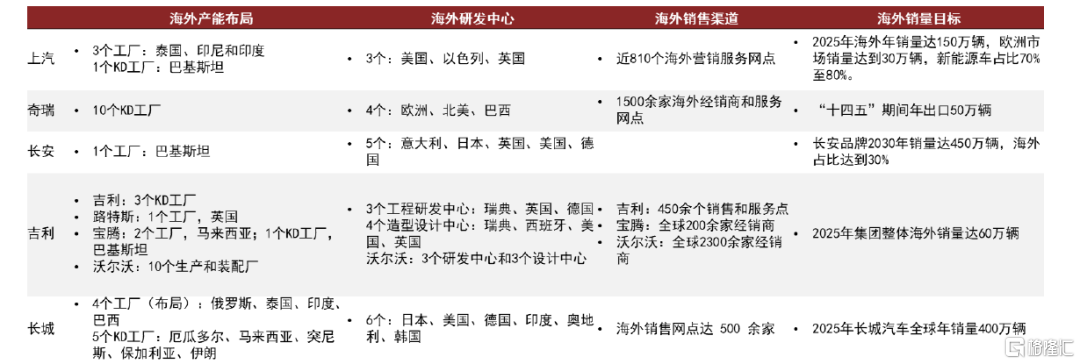

自主品牌出海布局多年,头部车企加快“走出去”步伐。自主品牌自上世纪90年代便已开始布局海外市场,通过多年经营,上汽、奇瑞、长安、吉利、长城等自主强势品牌已在海外市场形成一定的规模销量与品牌认知。展望未来,头部自主品牌均将海外市场作为销量突破的重要发力点,我们预计中国头部车企出口有望继续提速,成就国内增长基础上的第二成长曲线。

图表26:头部车企海外布局梳理

资料来源:公司官网,Marklines,中金公司研究部

图表27:头部车企海外销量情况

注:1)月均销量统计期间为2020年12月至2021年11月,车型销量及销售区域数据来源于marklines,与中汽协、公司产销快报披露数据有差异;2)长城汽车为产销快报披露的海外销量口径,其余车企为公司或中汽协披露的出口口径;

资料来源:公司官网,公司公告,Marklines,中金公司研究部

中国车企出海范式研究:以上汽、吉利、长城为例

复盘中国车企出海历史,我们认为部分头部车企已初步形成比较成功的出海范式。上汽作为国内出口量最大的汽车集团,是全方位、系统性出海的典型代表,实现从产品到服务的全产业链出海;吉利通过收购海外优质资产实现强强联合,完善多品牌布局;长城把国内明星车型推向海外,强产品力赋能叠加全球化产能投建,加速构筑品牌力。

上汽集团:2016至2020年上汽集团连续5年蝉联全国汽车企业出口第一,2021年上汽出口及海外基地销量累计达69.8万辆,上汽乘用车全年出口总量达到29万辆,同比高增68%,保持中国单一品牌海外销量冠军地位。

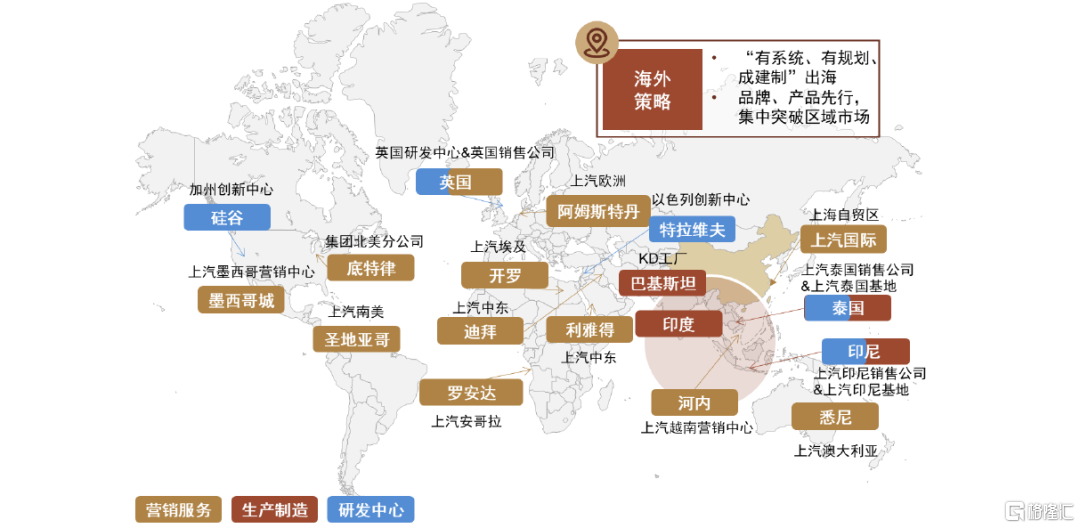

“有系统、有规划、成建制”出海,深入推进本土化运营。上汽海外产能集中布局东南亚,在泰国、印尼和印度建立了三个海外生产制造基地,在硅谷、特拉维夫和伦敦设立了3个创新研发中心。截至1H2021,公司自主品牌在海外的销售及服务网点已近1200家。同时,公司深入推进人才本土化,中东、印度、泰国等地团队大量吸纳本土人才。

借品牌之力,乘新能源之风,差异化战略突破区域性市场。MG是英国百年运动汽车品牌,自2007年收归上汽集团。基于MG的全球化基因,上汽以MG作为乘用车主力出口品牌,2019年,MG品牌海外销量达到13.8万辆,同比增长89.3%,单品牌海外销量排名全国第一。

针对不同市场环境、产业政策及消费者出行需求,上汽采取差异化战略。面向欧洲,MG主要瞄准新能源市场,先后推出MG ZS EV(纯电动)、MG EHS(插电混动)等车型,2020年上汽自主品牌欧洲市场销量超4万辆,新能源车型占比达六成。面向东南亚市场,上汽通过差异化的产品功能和完善的本土售后服务突出重围。

图表28:上汽集团海外布局

资料来源:公司官网,中金公司研究部

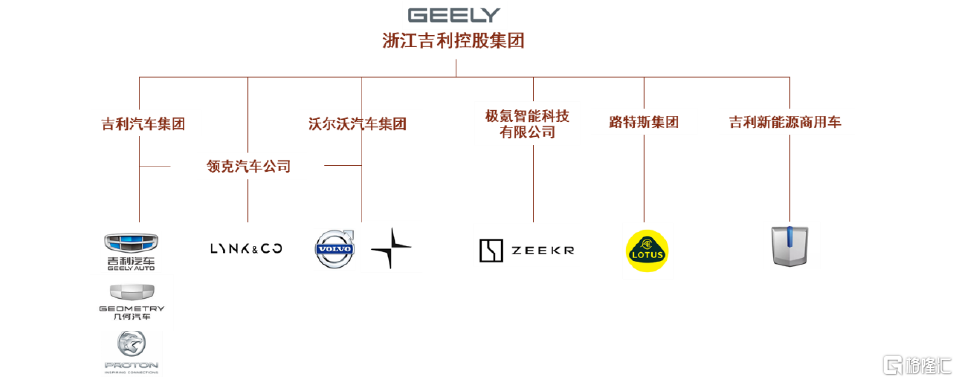

吉利:吉利控股集团旗下拥有吉利、领克、沃尔沃、极星、宝腾、路特斯等汽车品牌,在中国、美国、英国、瑞典、比利时、马来西亚设有产能基地,拥有各类销售网点超过4000家,2021年吉利汽车出口辆达11.5辆,同比增长58%。

收购海外优质资产,多品牌协同布局。吉利是通过投资并购深化海外战略的典型代表。2010年,吉利收购沃尔沃轿车公司(VCC),合作打造博越车型、领克品牌、极星品牌。2017年,吉利入股马来西亚宝腾汽车和路特斯跑车,合作打造宝腾X50、X70等明星车型,助力宝腾品牌复兴。2018年2月,吉利收购戴姆勒股份公司9.7%股权,2020年双方成立合资公司,合作运营Smart品牌,实现“中国生产,销往全球”,也成为吉利向欧洲销售电动车的重要着力点。由此,吉利旗下已形成吉利、领克、沃尔沃、极星、宝腾、路特斯6个乘用车品牌,覆盖高中低各个消费层级,迈向协同布局、资源共享的全球化之路。

图表29:吉利控股集团旗下品牌布局

资料来源:公司公告,中金公司研究部

领克具备全球化基因,创新商业模式落地“欧洲计划”。领克品牌由吉利和沃尔沃共同打造, 2020年9月,推出领克01混合动力及插电式混合动力版本。开创“销售+订阅制”模式,用户可选择短租、长租或购买汽车。2021年1-10月,领克出口至欧洲市场的总发运量为10702辆,其中以创新订阅模式累计交付3213辆汽车,“订阅制”会员超2.7万人。2021年11月,领克发布“亚太计划”,全球化有望再下一城。

长城:长城已构建以保定总部为核心,以德国、美国、日本、印度、奥地利、韩国为协同的“七国十地”全球研发布局和辐射全球的“13+5” 生产布局,俄罗斯、泰国全工艺制造工厂已实现量产。2021年长城海外销量达14.3万辆,同比增长104%。

明星车型出海,强产品力赋能,针对性突破核心市场。哈弗H6、F7、H2等车型在国内SUV市场销量领先,长城通过全球化研发和产能布局,将产品力基因迁移至海外车型。具体来看,长城以SUV车型率先进入俄罗斯市场,哈弗F7登顶俄罗斯2021年1-7月中国品牌车型销量冠军[3]。哈弗H6 HEV于2021年6月在泰国上市,连续5个月位居泰国C级SUV市场月销前两名。我们判断长城下一步或将皮卡车型导入泰国。我们认为在全球化模块生产平台的基础之上,将进一步提升长城向海外输出明星产品的效率。

收购海外工厂,加速全球产能布局。通过自建与收购,长城在海外建立了3个全工艺整车工厂和5个KD工厂,基本形成辐射全球的产能布局。我们认为,通过收购进行海外工厂投建可加快工厂落地速度,且本土生产易获得当地政府支持,并获得区域性贸易优惠;同时有助于车企形成因地制宜的标准化生产模式,从而满足当地市场汽车生产标准及监管要求。

热门